Ngân hàng ACB: Nợ xấu tăng cao, "đảo nợ" hàng chục nghìn tỷ đồng trái phiếu?

Ngoài việc kinh doanh chính là cho vay tiền và huy động vốn qua các hợp đồng tiền gửi, chứng chỉ tiền gửi, ngân hàng ACB cũng đang dồn dập gọi vốn từ kênh trái phiếu trong khi nợ xấu cao ngất ngưởng.

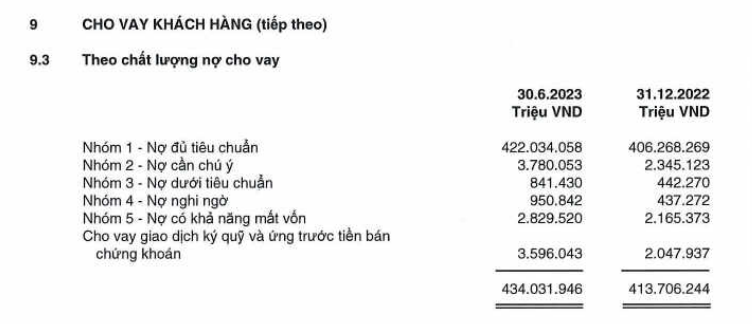

Vào cuối tháng 6/2023, số dự nợ xấu của ACB tăng gần 52% lên 4.622 tỷ đồng. Khoảng hơn một nửa trong số này là nợ có khả năng mất vốn (nợ nhóm 5) lên tới 2.829 tỷ đồng, tương đương tăng 31% so với đầu năm. Hai nhóm nợ khác đã tăng gấp đôi trong kỳ là nợ dưới tiêu chuẩn (nợ nhóm 3) tăng tới 90% so với đầu năm, ghi nhận hơn 841 tỷ đồng và nợ nghi ngờ (nợ nhóm 4) tăng vọt 117% lên hơn 950 tỷ đồng. Do đó, kéo tỷ lệ nợ xấu của ACB nhích từ 0,74% vào thời điểm đầu năm lên 1,06% vào cuối quý tháng 6/2023.

Ngân hàng cho biết mặt bằng lãi suất tăng cao từ cuối năm 2022 gây áp lực lên khả năng trả nợ của khách hàng, đã góp phần làm tỷ lệ nợ xấu tăng cao.

|

| Chi tiết nhóm nợ tại ngân hàng ACB (nguồn: Báo cáo tài chính Hợp nhất Soát xét 6 tháng đầu năm 2023) |

Chưa kể, nhà băng này còn đang "sở hữu" tới 3.780 tỷ đồng nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) tính đến cuối tháng 6/2023, tương đương tăng 61% so với đầu năm.

Nợ nhóm 2 dù chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn tăng cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Ngân hàng ACB "đảo nợ" hàng chục nghìn tỷ đồng trái phiếu?

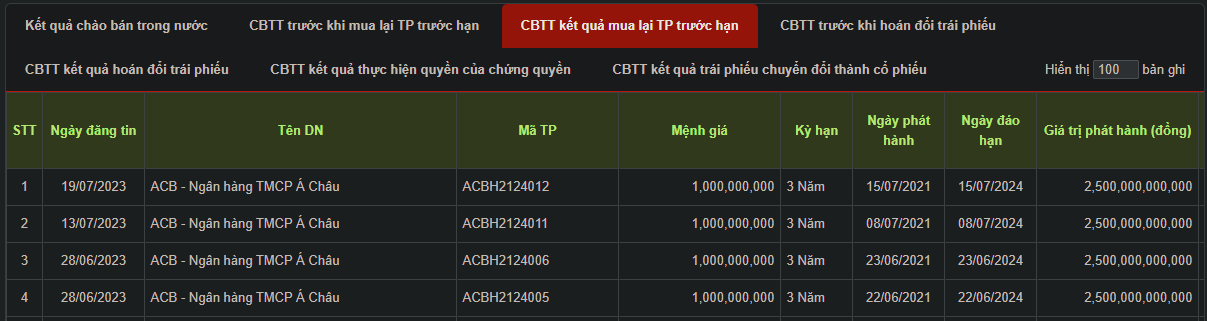

Vừa qua, ngân hàng ACB mua lại trước hạn 4 lô trái phiếu, gồm ACBH2124005, ACBH2124006, ACBH2124011 và ACBH2124012 với tổng mệnh giá lên tới 10.000 tỷ đồng. Thời gian mua lại 4 lô trái phiếu này lần lượt vào các ngày 22/6, 23/6, 8/7 và 15/7. Nguồn vốn để thực hiện mua lại đến từ nguồn thu từ các khoản cho vay VND trung dài hạn hoặc các nguồn cho vay/đầu tư đến hạn khác hoặc các nguồn vốn hợp pháp khác đến hạn vào thời điểm mua lại trái phiếu.

|

| Ngân hàng ACB chi 10.000 tỷ đồng mua lại trước hạn 4 lô trái phiếu có kỳ hạn 3 năm. (nguồn: HNX). |

Ở diễn biến khác, ngân hàng này lên kế hoạch huy động vốn qua kênh trái phiếu lên tới 20.000 tỷ đồng đã được Hội đồng quản trị phê duyệt.

Theo đó, Sở giao dịch chứng khoán Hà Nội (HNX) ngày 20/9 công bố kết quả phát hành trái phiếu của Ngân hàng ACB. Cụ thể, ACB phát hành lô trái phiếu ACBL2325005 với khối lượng phát hành là 50.000 trái phiếu với mệnh giá 100 triệu đồng/ trái phiếu, tổng giá trị phát hành là 5.000 tỷ đồng.

Lô trái phiếu có thời hạn 2 năm, ngày đăng ký phát hành là 12/9/2023 và ngày đáo hạn là 12/9/2025, được phát hành ở thị trường trong nước và có lãi suất phát hành 6,5%/năm.

Đây là lô trái phiếu thứ 5 được ngân hàng này phát hành trong năm nay. Trong tháng 9 này, ACB cũng đã phát hành lô trái phiếu mã ACBL2325004 với khối lượng 15.000 trái phiếu, tương đương tổng giá trị phát hành là 1.500 tỷ đồng.

Tháng 8/2023, ACB cũng phát hành thành công 3 lô trái phiếu gồm ACBL2325003, ACBL2325002, ACBL2325001 đều kỳ hạn 2 năm với lãi suất 6,5%. Tổng giá trị phát hành lên tới 6.500 tỷ đồng.

Trước đó, vào tháng 7/2023, HĐQT Ngân hàng ACB đã thông qua phương án phát hành trái phiếu riêng lẻ lần 1 trong năm 2023 với tổng quy mô tối đa 20.000 tỷ đồng.

Ngân hàng này sẽ phát hành tối đa 200.000 trái phiếu trong 20 đợt với mệnh giá 100 triệu đồng/trái phiếu hoặc bội số của 100 triệu đồng. Giá phát hành bằng mệnh giá.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản và không phải là nợ thứ cấp của ACB. Trái phiếu có kỳ hạn tối đa 5 năm và có lãi suất cố định suốt thời hạn. Số trái phiếu được phát hành nhằm phục vụ nhu cầu cho vay, đầu tư cũng như đảm bảo tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước.

|

| Ngân hàng ACB phát hành tổng cộng 13.000 tỷ đồng từ trái phiếu trong tổng quy mô 20.000 tỷ đồng trái phiếu được HĐQT phê duyệt. (Nguồn: HNX). |

Như vậy, trong lúc nợ xấu đang tăng cao, ngân hàng ACB lại tăng cường vay nợ qua kênh trái phiếu. Kể từ tháng 8/2023 đến nay, ACB đã huy động tổng cộng 13.000 tỷ đồng từ trái phiếu. Trong khi trước đó, từ tháng 6,7/2023 nhà băng này đã chi ra 10.000 tỷ đồng để mua lại trái phiếu trước hạn. Động thái này của ACB diễn ra trước xu hướng lãi suất tiết kiệm và lãi suất cho vay đang giảm.

Vì sao tích cực mua lại, đồng thời phát hành mới trái phiếu?

Không riêng gì ACB, thời gian qua, nhiều ngân hàng thương mại cũng tăng phát hành trái phiếu để hút vốn trung và dài hạn, đồng thời mua lại trái phiếu trước hạn.

Việc phát hành trái phiếu kỳ hạn dài (cùng một số điều kiện khác) là một cách phổ biến để ngân hàng tăng vốn cấp 2, từ đó cải thiện tỷ lệ an toàn vốn, đáp ứng chuẩn mực về quản trị rủi ro theo Basel II. Bên cạnh đó, việc phát hành trái phiếu kỳ hạn dài cũng giúp ngân hàng cân đối tốt hơn cơ cấu kỳ hạn nguồn vốn, nhất là trong bối cảnh quy định tỷ lệ vốn ngắn hạn cho vay trung dài hạn tối đa vừa được điều chỉnh từ 34% xuống 30% từ ngày 1/10/2023 tới đây.

Tuy nhiên, theo quy định hiện nay, những trái phiếu dài hạn đã phát hành những năm trước và khi không còn đảm bảo điều kiện thời gian còn lại trên 5 năm, thì bắt đầu từ năm thứ 5 trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị nợ trái phiếu được tính vào vốn cấp 2 sẽ phải khấu trừ 20% tổng mệnh giá. Chính vì vậy, các ngân hàng sẽ tìm cách mua lại trước hạn các trái phiếu này để có dư địa phát hành trái phiếu mới có kỳ hạn trên 5 năm, nhằm tăng giá trị được tính vào vốn tự có cấp 2 nhiều hơn.

Nói một cách khác, việc mua lại trước hạn các trái phiếu để đảm bảo đủ điều kiện cho kế hoạch phát hành mới là cách mà các ngân hàng tái cơ cấu lại kỳ hạn của trái phiếu theo hướng dài hơn, nhằm duy trì hệ số an toàn vốn luôn ở mức cao, cũng như đảm bảo cho các hệ số khác như tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn.

Bên cạnh yếu tố kỳ hạn của trái phiếu, theo chuyên gia tài chính ngân hàng, TS. Nguyễn Trí Hiếu, ngân hàng thực hiện đảo nợ trái phiếu cho chính mình cũng nhằm tối ưu hóa chi phí vốn. “Trước đó, một số ngân hàng phải huy động trái phiếu trong giai đoạn lãi suất ở mức cao. Hiện nay, khi mặt bằng lãi suất thị trường đã giảm, họ sẽ mua lại trái phiếu cũ và thay thế bằng trái phiếu mới có lãi suất phát hành thấp hơn để tiết giảm chi phí vốn”, ông Hiếu nhận định.

Trong khi đó, Chứng khoán VnDirect cho rằng, nhu cầu tín dụng yếu cùng với mặt bằng lãi suất huy động đã giảm mạnh và thanh khoản hệ thống ngân hàng dồi dào là điều kiện và động lực để các ngân hàng thực hiện mua lại trước hạn các lô trái phiếu phát hành riêng lẻ của mình.

Tin liên quan

Ngân hàng ACB: Hành trình vượt sóng và phát triển bền vững

18:40 | 27/10/2025 Doanh nghiệp

Ngân hàng ACB triển vọng tăng trưởng tín dụng năm 2025

09:32 | 15/01/2025 Tin tức

Loạt ngân hàng tích cực huy động vốn trái phiếu

08:56 | 17/07/2024 Tài chính

Cùng chuyên mục

Tầm nhìn hợp tác nông nghiệp Việt Nam - Úc khi bước sang giai đoạn đối tác chiến lược toàn diện

09:00 | 13/11/2025 Tài chính

Điện Biên: Từ chính sách đến cuộc sống giúp người dân giảm nghèo bền vững

00:00 | 13/11/2025 Tài chính

Lương nhân viên công ty bảo hiểm có mua được một chỉ vàng?

14:22 | 18/04/2025 Tài chính

MB kinh doanh ra sao khi gia nhập nhóm có tổng tài sản vượt 1 triệu tỷ đồng?

15:21 | 24/03/2025 Tài chính

Lãnh đạo Eximbank nói gì về Tài chính số?

16:39 | 22/03/2025 Tài chính

BIDV đặt mục tiêu tăng trưởng tín dụng 15-16%, kiểm soát nợ xấu dưới 1,4%

21:56 | 16/03/2025 Tài chính

Các tin khác

LPBank có tân Tổng Giám đốc

19:49 | 01/03/2025 Tài chính

Bộ Tài chính đề xuất tiếp tục miễn thuế thu nhập cá nhân đối với lãi tiền gửi tiết kiệm

14:19 | 21/02/2025 Tài chính

Thị trường chứng khoán ngày 13/12: Cổ phiếu BSR của CTCP Lọc - Hóa dầu Bình Sơn ngược dòng tăng mạnh

22:04 | 13/12/2024 Tài chính

Eximbank khai phá, mở rộng thị truờng miền Bắc tiềm năng

09:19 | 29/11/2024 Tài chính

Hội thảo công bố Báo cáo đánh giá tác động tăng thuế tiêu thụ đặc biệt với mặt hàng bia

08:58 | 27/11/2024 Tài chính

Triển khai chiến lược phát triển bền vững, HDBank báo lãi 8.165 tỷ đồng, nợ xấu chỉ 1,59%

09:30 | 31/07/2024 Tài chính

SeABank lãi "khủng", sắp trả cổ tức tỷ lệ 14%

10:40 | 29/07/2024 Tài chính

Techcombank: Số dư CASA duy trì ở mức cao kỷ lục, tỉ lệ an toàn vốn đứng đầu ngành

16:20 | 22/07/2024 Tài chính

Bac A Bank ưu tiên tín dụng lĩnh vực ứng dụng công nghệ cao trong sản xuất nông - lâm - ngư nghiệp

09:07 | 18/07/2024 Tài chính

Hé lộ kết quả kinh doanh quý II/2024 tại 14 ngân hàng

10:24 | 26/06/2024 Tài chính

Gala Chào xuân 2026 - “Tinh hoa Thương hiệu Việt” lần thứ II: Diễn đàn kết nối tri thức và tôn vinh thương hiệu Việt

7 ngày trước Hoạt động hội

Chi hội Nam y tỉnh An Giang khám bệnh, phát thuốc miễn phí cho 200 người dân xã Thường Phước

17-01-2026 21:37 Tin tức

Chi hội Nam y tỉnh An Giang tổng kết hoạt động năm 2025, đề ra mục tiêu phát triển vững mạnh trong năm 2026

05-01-2026 09:00 Tin tức

Hội Nam y Việt Nam: Dấu ấn hoạt động năm 2025 và mục tiêu trọng tâm năm 2026

27-12-2025 19:00 Hoạt động hội

Viện Nghiên cứu Y Dược học Tuệ Tĩnh: Trang trọng Lễ kỷ niệm 5 năm thành lập và Hội thảo khoa học Kế thừa di sản Đại Danh y Tuệ Tĩnh

21-12-2025 21:05 Hoạt động hội